Le prélèvement à la source fait partie de ces sujets politiques très actuels qui soulèvent de nombreuses interrogations et craintes. Les contribuables, de leur côté, ont en effet craint de devoir payer un double impôt afin de financer l’année de transition, tandis que d’autres se sont inquiété quant au fait que les revenus du foyer restent inconnus des entreprises. Les collecteurs – entreprises, administration, etc. – redoutent quant à eux des complications bureaucratiques supplémentaires ainsi que des lourdeurs financières qui pourraient impacter négativement leur croissance.

Et forcément, les médias s’en donnent à cœur joie : remise en cause du principe, lumière mise sur les flous de la réforme, publication des contradictions… Au travers de cette profusion d’informations, il est souvent difficile de s’y retrouver et de démêler le vrai du faux. Pour ce faire, nous vous proposons ici un guide complet et informé, recoupant de nombreuses sources gouvernementales, afin de vous apporter des éléments de réponse fonction de votre situation – que vous ayez à collecter l’impôt ou à le payer.

Vous souhaitez savoir précisément comment fonctionnera le calcul du prélèvement de l’impôt à la source en fonction de votre situation ? Grâce à notre calculateur, vous pouvez y parvenir facilement. Entrez-y les informations pour connaître le résultat !

Sommaire

- F.A.Q. des grands principes du prélèvement à la source

- D’où vient la réforme ?

- Choisir le prélèvement à la source : quelles en sont les raisons et les principes politiques majeurs ?

- Quel est le calendrier prévu pour la mise en place ? Les dates clés pour les contribuables

- L’impôt en 2018 et la période de transition : comment ça se passe ?

- Le prélèvement à la source de l’impôt en 2022 : comment ça se passe ?

- Quel sera mon taux de prélèvement ?

- Barème des taux de prélèvements à la source

- Taux non personnalisé, taux individualisé, taux neutre : qu’est-ce que c’est et que choisir ?

- Quid des réductions et crédits d’impôt ?

- Du côté des collecteurs : entreprises, administration, caisses de retraite…

F.A.Q. des grands principes du prélèvement à la source

Même s’il s’agit d’un des sujets politiques les plus récurrents dans les médias, le prélèvement à la source ne fait pas consensus pour tous, et l’on voit souvent de fausses informations circuler à ce sujet. N’hésitez pas à vous référer à notre foire aux questions ci-dessous pour trouver les réponses aux questions les plus couramment posées sur ce mode d’imposition.

D’où vient la réforme ?

Contrairement à ce que l’on pourrait croire, la mise en place du prélèvement de l’impôt à la source ne date pas de l’élection d’Emmanuel Macron. En réalité, il faut remonter à la présidence de François Hollande pour voir ce principe officialisé, avec un premier calendrier fixant l’année de transition ainsi que le passage effectif à ce mode d’imposition à 2018.

Contrairement à ce que l’on pourrait croire, la mise en place du prélèvement de l’impôt à la source ne date pas de l’élection d’Emmanuel Macron. En réalité, il faut remonter à la présidence de François Hollande pour voir ce principe officialisé, avec un premier calendrier fixant l’année de transition ainsi que le passage effectif à ce mode d’imposition à 2018.

Alors pourquoi le sujet, qui n’avait pas déchaîné les passions du temps du président PS, occupe-t-il aujourd’hui le devant de la scène ? Ce nouveau mode de prélèvement est censé se produire sous la présidence d’Emmanuel Macron, ce qui en ajoute au caractère urgent du dispositif. Afin de gagner plus de temps, de rassurer les Français sur le pouvoir d’achat et de finaliser les dernières préoccupations techniques, le gouvernement Philippe a décidé de repousser cette mise en place.

L’entrée en vigueur de ce mode d’imposition est désormais fixée au 1er janvier 2019, et au vu du calendrier, il est très peu probable que cette date soit davantage repoussée.

Choisir le prélèvement à la source : quelles en sont les raisons et les principes politiques majeurs ?

Sans nous étendre sur tous les conflits internes qui agitent le monde politique, il est important de saisir, en quelques mots, les tenants et les aboutissants politiques d’une telle réforme. Ce mode d’imposition n’est pas en soi quelque chose de novateur : un de nos voisins directs, la Belgique, utilise en effet ce mode d’imposition depuis déjà plusieurs années. L’initiative française se veut donc inspirée de l’exemple d’autres pays.

Du côté des arguments en faveur de ce mode, on trouve notamment la lisibilité et la transparence de l’imposition. Pour le service public de collecte d’impôt, c’est également un excellent moyen de s’assurer que tous les citoyens s’acquittent bien de l’impôt.

Les arguments défavorables au prélèvement à la source, en revanche, se concentrent sur l’impact psychologique d’une telle réforme, le salaire net étant effectivement automatiquement inférieur. L’opposition concentre également ses critiques sur la lourdeur de la mise en place d’un tel dispositif dans le cadre français, ainsi que sur la connaissance qu’auront les entreprises des revenus des foyers de ses employés.

Quel est le calendrier prévu pour la mise en place ? Les dates clés pour les contribuables

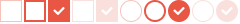

Pour les salariés et les retraités

Pour salariés comme retraités, la déclaration de revenus 2017 démarre au printemps 2018. Avec une déclaration en ligne, vous pouvez opter pour un taux de prélèvement individualisé ou non personnalisé, la différence permettant de considérer le foyer ou les personnes prises individuellement. Le choix entre le taux individualisé ou non personnalisé pour les personnes optant pour la déclaration papier intervient, quant à lui, à l’été 2018. L’année blanche 2018 se termine au cours de l’autonome et de l’hiver, période durant laquelle l’administration transmet votre taux à l’employeur ou à la caisse de retraite, qui apparaîtra également sur le bulletin de salaire.

En 2019, date de l’entrée en vigueur du prélèvement à la source, le montant correspond à votre impôt est déduit automatiquement de votre fiche de paie, avec une indication claire du taux et du montant sur le document. Vous pourrez ensuite réaliser votre nouvelle déclaration de revenus 2018 afin d’obtenir un nouveau taux de prélèvement.

A noter que pour tout changement majeur et sous conditions, il vous est possible de vous rendre sur le site gouvernement www.impots.gouv.fr afin de demander la modification du taux de prélèvement.

Pour les indépendants ou propriétaires retirant des revenus fonciers

Au printemps 2018, les indépendants et propriétaires fonciers déclarant leurs revenus 2017 en ligne accéderont à leur taux de prélèvement. Ils pourront alors choisir, s’ils le désirent, de basculer sur un régime trimestriel. Ce basculement est possible également pour les indépendants et bailleurs déclarant en papier à l’été 2018. Le montant des acomptes sera indiqué dans tous les cas, et sera prélevé le 15 janvier ou 15 février 2019, fonction du mode de prélèvement (mensuel / trimestriel). Vous pourrez alors procéder de nouveau à votre déclaration de revenus 2018 en avril-juin afin de connaître votre nouveau taux de prélèvement ainsi que le montant des acomptes.

L’impôt en 2018 et la période de transition : comment ça se passe ?

Nous avons pu voir plus haut les différentes étapes importantes dans la mise en place, et nous pouvons maintenant nous pencher plus généralement sur la mise en place et les points importants que vous devez vérifier.

Tout d’abord, concernant l’impôt en 2018, sachez que rien ne change pour celui-ci : vous le paierez comme d’habitude (ou non), au titre de vos revenus 2017. En revanche, concernant l’impôt en 2019, considérez qu’une année blanche se profilera : vos revenus dits courants seront couverts par un crédit d’impôt (appelé le Crédit d’Impôt Modernisation du Recouvrement). En revanche, les revenus non-courants ne seront pas concernés par ce dispositif de crédit d’impôt et d’année blanche, ce qui concerne par exemple les plus-values immobilières ou mobilières, de cessions de biens meubles corporels, ou plus largement les revenus exceptionnels à l’instar d’une prime de départ à la retraite.

Pour le choix du taux, référez-vous aux informations ci-dessous :

- Mariage / PACS : le taux individualisé. Le taux est calculé sur la base des revenus propres et non du foyer.

- Taux personnalisé (individualisé ou non) avec transmission à l’employeur ;

- Taux personnalisé (individualisé ou non) sans transmission à l’employeur ;

- Indépendants / bailleurs : prélèvement trimestriel ou prélèvement mensuel.

Le prélèvement à la source de l’impôt en 2022 : comment ça se passe ?

Année de la mise en vigueur du dispositif, ce prélèvement ne change pas le montant de vos impôts : plutôt que de l’annualiser ou de le payer par tiers, cet impôt correspondra directement aux revenus que vous percevez. Cela présente l’avantage certain de ne pas se retrouver à payer des impôts monstrueux parce que nos revenus de l’année précédente étaient conséquents, et qu’ils sont bien moindres maintenant ! A noter que pour les contribuables non-imposables, le taux sera toujours de 0% et vous ne paierez donc toujours pas d’impôt.

Si vous êtes concerné par les 10% d’abattement pour frais professionnels, sachez que cela sera intégré directement à votre taux, au même titre que l’abattement réservé aux journalistes et assistants maternels.

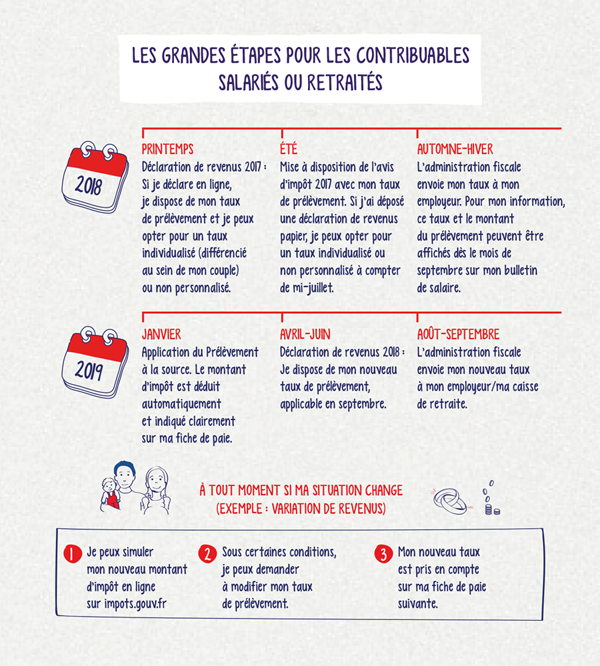

Quel sera mon taux de prélèvement ?

Étant donné que l’administration fiscale applique des seuils et des formules pour calculer un tel taux de prélèvement, il est difficile de vous donner une réponse pratique sous la forme d’un tableau par exemple. En revanche, pour les retraités comme pour les salariés et autres indépendants, il vous est possible de vous rendre directement sur le site gouvernemental afin d’obtenir le calcul de ladite formule. Bien que de multiples facteurs entrent en compte dans le calcul de votre impôt (par exemple, les personnes à charge, les abattements, les frais réels, etc.), le calcul de votre taux individualisé peut être effectué directement via notre calculateur dont nous vous parlions en introduction.

Barème des taux de prélèvements à la source

|

SALAIRE |

TAUX |

|---|---|

|

Inférieure ou égale à 1 367 € |

0 % |

|

De 1 368 € à 1 419 € |

0,5 % |

|

De 1 420 € à 1 510 € |

1,5 % |

|

De 1 511 € à 1 613 € |

2,5 % |

|

De 1 614 € à 1 723 € |

3,5 % |

|

De 1 724 € à 1 815 € |

4,5 % |

|

De 1 816 € à 1 936 € |

6 % |

|

De 1 937 € à 2 511 € |

7,5 % |

|

De 2 512 € à 2 725 € |

9 % |

|

De 2 726 € à 2 988 € |

10,5 % |

|

De 2 989 € à 3 363 € |

12 % |

|

De 3 364 € à 3 925 € |

14 % |

|

De 3 926 € à 4 706 € |

16 % |

|

De 4 707 € à 5 888 € |

18 % |

|

De 5 889 € à 7 581 € |

20 % |

|

De 7 582 € à 10 292 € |

24 % |

|

De 10 293 € à 14 417 € |

28 % |

|

De 14 418 € à 22 042 € |

33 % |

|

De 22 043 € à 46 500 € |

38 % |

|

A partir de 46 501 € |

43 % |

Taux non personnalisé, taux individualisé, taux neutre : qu’est-ce que c’est et que choisir ?

Avec tout le jargon propre à l’administration fiscale, il n’est pas toujours évident de s’y retrouver entre tous les taux existants. Plus important encore, étant donné que l’on demande aux contribuables de choisir le type de taux auquel ils veulent se rattacher, il est essentiel de comprendre ce qu’ils impliquent chacun pour convenir du meilleur choix possible en fonction de sa situation :

- Le taux du foyer. Il s’agit du taux de base qui sera appliqué aux couples mariés et PACSé. Dans ce cas, celui-ci sera basé directement sur la déclaration des revenus du foyer sans distinction, tout en tenant compte des charges de la famille et des situations. Sous ce régime, l’employeur se voit communiqué le taux de prélèvement de votre foyer.

- Le taux individualisé. Il s’agit d’un taux applicable seulement pour les couples mariés ou PACSé qui souhaitent payer des impôts sur la base des revenus individuels. Cela peut-être particulièrement si le couple n’a pas choisi la communauté de biens et / ou a des revenus très disparates et que les comptes bancaires sont séparés. Le montant de l’impôt pour le couple reste en revanche inchangé.

- Le taux non personnalisé (aussi appelé « taux neutre »). Ce taux peut être choisi par les salariés ni mariés ni PACSés et qui ne souhaitent pas que leurs informations soient transmises à leur employeur. Celui-ci devra donc se référer à la grille prévue par la loi de finances, plus ou moins semblable à la grille pour un célibataire sans enfants, pour appliquer ledit taux neutre.

Quid des réductions et crédits d’impôt ?

Les crédits et réductions d’impôt vous seront toujours dus, même avec l’année blanche et la transition qui s’amorcent. Effectivement, les réductions et crédits d’impôts 2018 seront simplement transférés à l’année 2019 du fait de l’année 2018 de transition ; ceux-ci vous seront versés par un acompte se montant à hauteur de 60% de vos avantages fiscaux.

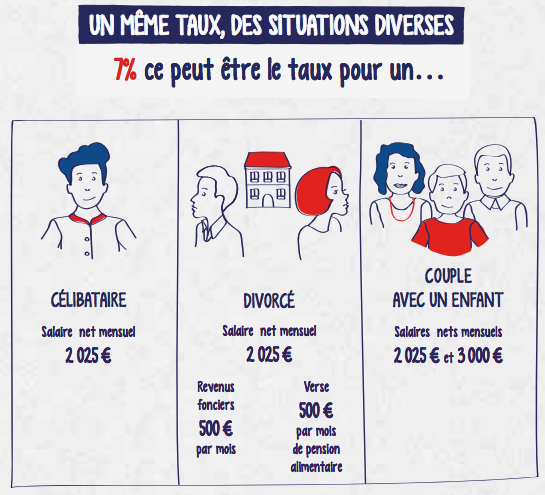

Du côté des collecteurs : entreprises, administration, caisses de retraite…

Nous avons eu l’occasion de parler longuement des contribuables au cours de cet article, mais les collecteurs font également partie des organisations concernées par la mise en place du prélèvement de l’impôt à la source.

Les « collecteurs » désignent les organisations chargées de collecter l’impôt sur la base du taux communiqué par l’administration fiscale. En toute logique, de nombreuses organisations – à l’instar des entreprises – redoutent que ce nouveau dispositif vienne alourdir encore davantage les démarches administratives.

Pour vous permettre de vous y retrouver un peu dans ce pêle-mêle d’informations, vous pourrez découvrir les dates et processus clés à conserver à l’esprit dans notre guide personnalisé.

Le prélèvement à la source pour les entreprises

L’entreprise devra répondre à 4 obligations : appliquer le taux de la DGFiP, retenir le prélèvement sur le salaire, déclarer le montant prélevé et reverser les prélèvements à la DGFiP un mois après la date du prélèvement effectif.

Le taux de prélèvement est communiqué jusqu’à fin octobre via la déclaration sociale nominative (DSN) et l’entreprise pourra alors procéder à une simulation fonction des bulletins de salaire. A noter que l’entreprise ne disposera pas d’informations supplémentaires si l’un de ses salariés a opté pour le taux neutre / taux non personnalisé.

En cas d’erreur ou de défaillance, l’entreprise est considérée comme responsable, mais les statistiques gouvernementales que le taux de recouvrement effectif dans le secteur privé est déjà de 99%.

Les nouveautés majeures à retenir

- Les entreprises doivent suivre le taux de la DGFiP, collecter la somme effective et la transférer à l’organisme.

- Les renseignements dont disposera l’entreprise dépendront du type de taux choisi par les salariés.

- L’entreprise est considérée comme responsable en cas d’erreur ou de défaillance ; la situation reste toutefois rare.

L’impôt à la source pour les administrations

Tout comme les entreprises, les administrations devront également répondre de la déclaration sociale nominative. Elles devront donc appliquer le taux DGFiP, prélever la somme correspondante puis la reverser à l’organisme concerné le mois suivant. Dans un but de transparence, l’administration devra également remplir une déclaration « PASRAU » contenant des informations individuelles sur l’organisation et les employés. A l’instar des entreprises, les administrations sont considérées comme responsable en cas d’erreur ou de défaillance.

Les nouveautés majeures à retenir

- Obligation de l’administration d’appliquer le taux DGFiP, de collecter la somme et de la transférer à l’organisme.

- Obligation de remplir la déclaration PASRAU.

- En cas d’erreur ou de défaillance, l’administration est considérée comme responsable ; la situation reste toutefois rare.

Le prélèvement de l’impôt à la source pour les caisses de retraite

Pour les caisses de retraite, le processus est encore plus simple : une déclaration PASRAU devra être déposée chaque mois. La différence avec les administrations est que les caisses de retraite devront fournir les coordonnées bancaires des retraités à la DGFiP, qui se chargera ensuite directement du prélèvement.

Les nouveautés majeures à retenir

- Obligation de remplir une déclaration PASRAU chaque mois.

- Transmission des coordonnées bancaires des bénéficiaires à la DGFiP, qui se charge du recouvrement.

L’impôt à la source pour les particuliers employeurs

Pour l’employeur, les choses ne changent pas en 2019 ; en revanche, pour le salarié, celui-ci verra un acompte prélevé entre septembre et décembre 2019 sur la base des revenus 2018. De cette manière, le salarié n’aura pas à payer les impôts en double l’année suivante.

A partir de 2020, l’employeur peut procéder de deux manières : souscrire à l’option « tout-en-un » du CESU ou PAJEMPLOI affilié, permettant de gérer notamment la rémunération du salarié ainsi que la gestion des prestations sociales. Cela permettra notamment au CESU et au PAJEMPLOI d’agir comme des centres collecteurs, et donc de faciliter la tâche de l’employeur. Si celui-ci ne souhaite pas passer par cette méthode, il devra alors se baser sur le calcul effectué par le centre directement, qui lui communiquera le montant net du salaire de l’employé après prélèvement à la source de l’impôt.

Les nouveautés majeures à retenir

- Pour le salarié : un acompte est prélevé sur 4 mois sur la base des revenus 2018 pour éviter une double imposition en 2020.

- Pour l’employeur : pas de changement en 2019, possibilité d’opter pour l’option « tout-en-un » à partir de 2020 permettant de laisser CESU et PAJEMPLOI se charger du recouvrement et de la rémunération.

On espère maintenant que le prélèvement à la source vous semble plus clair ; malgré les cafouillages qui ont eu pu avoir lieu çà et là – et qui arrivent encore parfois – une logique administrative vous permet de vous y retrouver. En cas de questions, n’hésitez pas à vous rapprocher de l’administration fiscale ou des organismes auxquels vous êtes affilié afin d’obtenir davantage de renseignements.